海外移住は幼稚な節税対策

究極の相続税対策は海外移住である。

これは、相続税対策を検討される方の間では常識とされていることであり、また税理士の業界でも常識とされているところです。

本当に、究極の相続税対策は海外移住なのでしょうか?

海外移住できる方が圧倒的に少数派であることから、究極の相続税対策は海外移住であると言われる所以かもしれません。

海外移住できる方は海外移住をすればいいのですが、海外移住できない方はどうすればよいのでしょうか。

海外移住できない方のほうが圧倒的に多数派ですが、海外移住できない方には究極の相続税対策はないのでしょうか?

結論から申し上げると、海外移住できない方にも、海外移住をしたときと同じような相続税対策の効果を生み出すことは十分に可能です。

海外移住をしないということは、日本に住み続けてこれまで通りの仕事や生活を続けられることを意味します。

残念なことに、日本は欧米諸国とは違い富裕層の歴史が浅いため、日本の税理士にはこのようなノウハウがありません。

海外移住できる方は

限られている

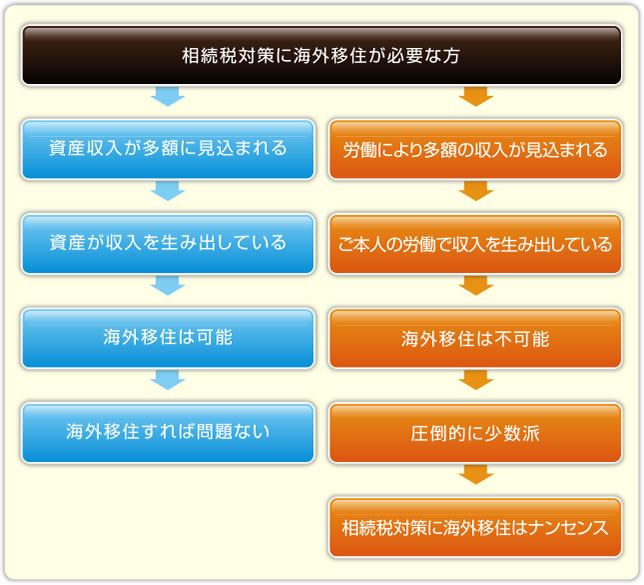

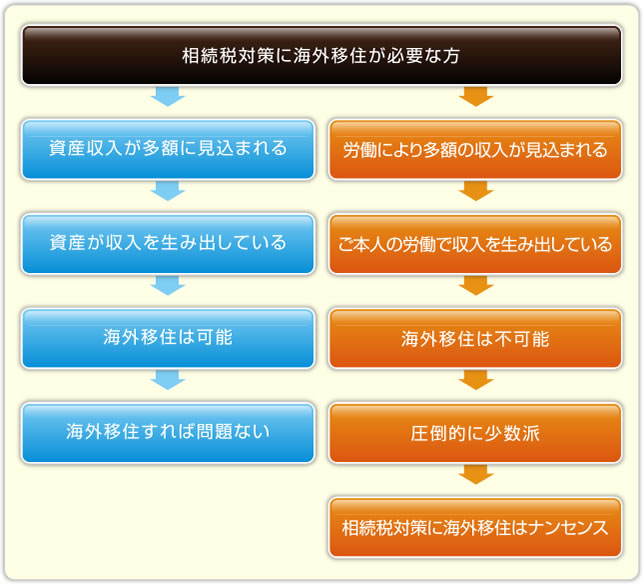

相続税対策に海外移住が必要であると考える方は、大きく次の2つのグループに分かれます。

(1)

⑴不動産収入や株式の配当金など、資産から生まれる収入が多額にあることで財産を形成された方

(2)

⑵会社経営者・医師・弁護士など、ご自身の労働により多額の収入があることで財産を形成された方

海外移住により相続税対策を行うには、親と子供の両方が日本から5年以上離れて外国で生活しなければなりません。

(1)の方は、ご自身が働くのではなく、資産に働いてもらうことで収入を生み出しているため、日本で生活していなくても収入は生まれます。

一方(2)の方は、ご自身の労働により収入を生み出していますので、日本で仕事をしなければ収入は生まれません。

つまり、(1)の方は比較的海外移住ができる環境にありますが、(2)の方は仕事の都合により海外移住ができないのが現実です。

そもそも、日本人で海外移住できる方のほうが圧倒的に少数派であるため、相続税対策のために海外移住をするという発想そのものがナンセンスなお話です。

海外移住をしても

追徴課税される事例もあり

簡単ではない

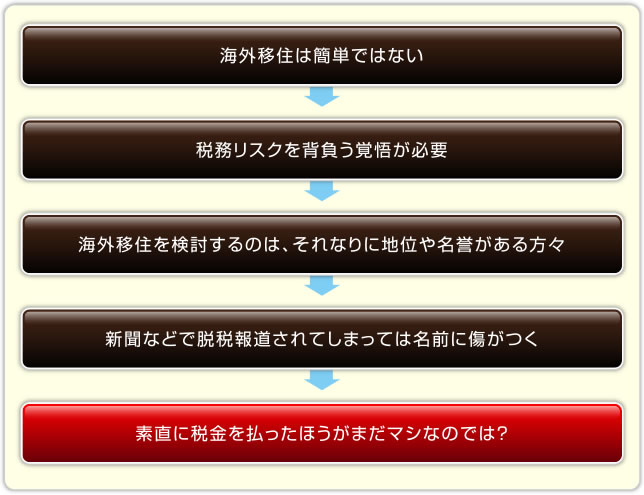

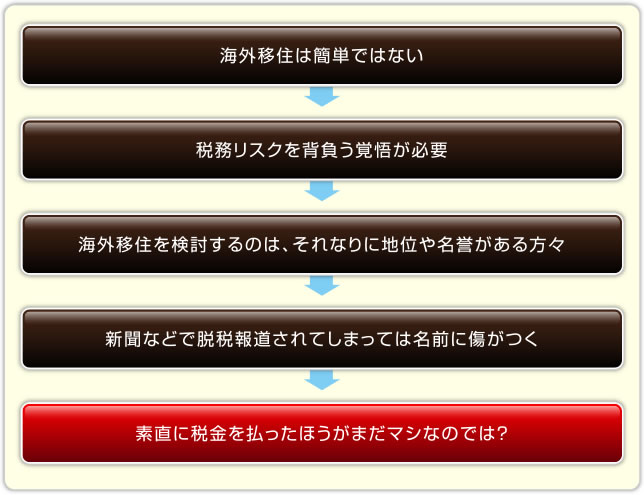

国税から指摘をされたのは所得税の節税でした。

当然のことながら、その延長線上には相続税対策もあったはずです。

この事例で最も重要なことは、海外移住での節税が失敗して追徴課税されたことではありません。

追徴課税されたことが新聞報道されたことで、会長の名前に傷がついてしまったことがこの報道の論点です。

弊社に相続税対策のご相談をされる方は、会社経営者・医師・不動産オーナーなど、それなりの地位や名声のある方ばかりです。これらの方々にとって最も痛手となるのは、このような報道がされることで名前に傷がついてしまうことです。

海外移住は週刊誌に書かれるような誰もが知る節税方法ですので、このような幼稚な選択をして重大なリスクを背負うのであれば、素直に税金を払ったほうがまだマシなのではないでしょうか。

このリスクを理解していない税理士は、それなりの地位や名声のある方を顧客に持ったことがない人たちでしょう。

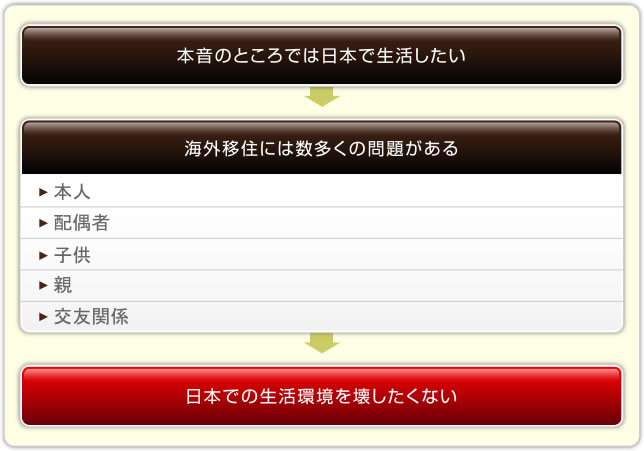

本音としては日本で生活したい

相続税対策に海外移住を検討しているというご相談は多数いただきますが、大半の方は次のような不安を抱えていることもまた事実なのです。

(本人の問題)

言葉が通じない、まったく知らない土地で生活することが不安

(配偶者の問題)

配偶者が海外移住することに反対している

(子供の問題)

子供の教育をどうすればよいのか

(親の問題)

父母に健康不安があり、海外での医療水準や言葉の問題が不安

(交友関係の問題)

友人や親族と離れたくない

海外移住により相続税対策を行うには、親と子供の両方が日本から5年以上離れて外国で生活しなければなりません。

海外移住を実行するには、本人の問題だけではなく、配偶者・子供・親・友人などの人間関係をクリアしなければなりません。

これらの問題から浮き彫りになるのは、海外移住を検討するにしても、本音のところでは「日本での生活環境を壊したくない」という方が圧倒的に多いのです。

やはり、生まれ育った日本が好きで何一つ不自由がない日本で生活がしたいのです。

ところが、相続税対策のための海外移住は、相続税の節税のために「仕方なく」という本音が見え隠れすることから、前向きな気持ちにはなれないことは否定できません。

海外移住そのものに前向きな気持ちになれないため、実際に海外移住を実行されてもすぐに帰国される方が多いのが実情です。

せっかく海外移住をしたのに、相続税や贈与税が課税されなくなる5年を待たずに日本に帰国してしまう理由は、どういったものなのでしょうか。簡単に言えば、海外移住をすることに「覚悟が足りない」のです。

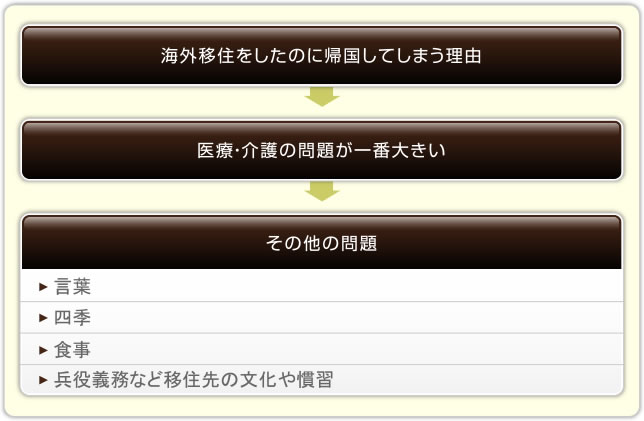

海外移住された方が

日本に帰国してしまう理由

実際に海外移住をされた方がすぐに日本に帰国してしまう最も大きな理由は、医療・介護の問題です。

海外移住により相続税対策を行うには、親と子供の両方が日本から5年以上離れて外国で生活しなければなりません。

親の相続税を心配するということは、親はそれなりの年齢になっているため、親の医療・介護という問題は避けて通れません。

医療や介護という健康に関することは、日本人である以上、日本語で直接医師と話がしたいと思うのは当然のことと言えます。

そのため、海外移住先に日本人の医師がいれば言葉の問題は解決できる、このような誤解が生まれてしまうのです。

海外移住先の国の規制により、日本の医師免許だけでは現地で医師として活動できないことがあります。

このような国の場合、現地の医師が日本語対応可能なのかどうかが問題となり、日本人医師がいることが安心とはいえなくなってしまうのです。

もし、現地の医師が日本語対応可能だったとしても、正確に日本語を理解してくれる保証はどこにもありません。

相続税対策のためだけに、日本の高度な医療と介護、そして日本語で話せる安心感を放棄してしまうのが本当に良い選択なのかどうか。

親の老後の生活に不安を抱えることになっても海外移住を実行されるという方は、相当な覚悟が必要なはずです。

さらに、医療費の負担の問題があります。

海外移住するということは日本の居住者ではありませんので、日本の健康保険制度が使えません。

海外の医療費は基本的に自費診療となってしまうため、医療費の負担の大きさに耐えられない可能性もあります。

ここで初めて、日本の医療が世界の最高水準のレベルにあり、しかも安価に受けられることを初めて知るという方もいらっしゃるくらいです。

その他、海外移住をされた方が日本に帰国してしまう理由は次のようなものです。

・

・海外では日本のような四季がないために飽きやすい

・

・食事の問題(日本で味わえるレベルの和食がない、あったとしても相当高価なものになる)

・

・海外移住先によっては、子供や孫に兵役の義務が課せられる

特に、子供や孫の兵役義務は避けたいところでしょう。

海外移住先の永住権を取得して初めて兵役の義務があることを知る方もいらっしゃるくらいですので、このような方はリサーチ不足と言わざるを得ません。

海外移住できない方にも

究極の相続税対策はある

このように、相続税対策に海外移住することは相当ハードルが高いことがわかります。

海外移住を実行できる方が少ないからこそ「究極の相続税対策は海外移住」と言われるのでしょう。

海外移住できる方は海外移住により相続税の問題を簡単に解決することができますので、海外移住をすればいいのです。

ところが、現実問題としては海外移住できない方が圧倒的に多数派なのです。

では、海外移住できない方には究極の相続税対策はないのでしょうか?

結論から申し上げると、海外移住できない方でも海外移住をしたときと同じような相続税対策の効果を生み出すことは十分に可能です。

海外移住をしないということは、日本に住み続けてこれまで通りの仕事や生活を続けられることを意味します。

残念なことに、日本は欧米諸国とは違い富裕層の歴史が浅いため、日本にはこのようなノウハウがありません。