医療法人対策の限界

掲載実績

週刊日本医事新報

No.4745

2015年4月4日発行

日本医事新報社 出版

日経ヘルスケア

2016年1月号

2016年1月10日発行

日経BP社 出版

平成29年度改正認定医療法人制度、本当に利用していいのか?

医療法人は地域医療の担い手として、地域住民へ医療を提供するという公共的な側面が強いことから、医療法人の経営には安定性かつ継続性が求められます。

出資持分あり医療法人については、出資持分所有者に相続があることで次のようなことが想定されるため、医療法人経営に支障をきたすおそれがあります。

・

・出資持分所有者に相続があった場合には、出資持分に対する相続税の負担が大きくなることから、相続人が医療法人に対して出資持分の払い戻し請求を行う

・

・相続人などが出資持分の払い戻しや放棄をすると、他の出資者に対して贈与税が課税されることから、他の出資者から医療法人に対して出資持分の払い戻し請求が行われる

このような出資持分あり医療法人の経営の安定性かつ継続性に大きな影響を及ぼす事柄に対応するため、 平成26年度税制改正において、医療法人の出資持分に対する相続税・贈与税の納税猶予制度が創設されました。ところが、持分あり医療法人から持分なし医療法人へ移行する際に医療法人へ贈与税が課税されてしまうという従来からの課題がそのまま残されたため、積極的に利用されることはありませんでした。

医療法人を家族だけで経営できず、究極的には医療法人の財産は国等に帰属し、厳しい要件を満たさない場合には医療法人に贈与税が課税されてしまうことから、医療法人の出資持分に相続税が課税されたとしても持分あり医療法人のまま存続することを選択するのは当然のことと言えます。また、厚生労働省が定めた認定医療法人の要件と国税庁が定める贈与税の非課税要件が異なっていたことも平成26年度改正が積極的に利用されなかった要因の一つと考えられます。

これらを踏まえて、平成29年度税制改正・医療法改正において認定医療法人制度は平成29年10月1日から平成32年9月30日まで3年間延長されました。一定の要件を満たした場合には、医療法人に対して贈与税を課税しないこととし、持分あり医療法人から持分なし医療法人への移行をより推し進めることとなりました。

平成29年度改正においては、認定医療法人の認定要件が3項目から11項目に増え、一見厳格化されたように見えますが、役員の親族は1/3以下などの要件が撤廃されたため、事実上贈与税非課税要件が緩和されたとも言われています。

医療法人の相続税・事業承継に悩んでいた医療法人の理事長においては、相続税・事業承継の悩みを一気に解決できる画期的な法改正になったと一般的には受け止められていますが、平成29年度税制改正・医療法改正は本当に使いやすい制度設計になったのでしょうか?

平成29年度改正認定医療法人制度のデメリット

持分あり医療法人が持分なし医療法人へ移行する際のデメリットは従来から指摘されていますが、平成29年度改正における認定医療法人制度により持分なし医療法人へ移行することで、これまでにはなかった新たなデメリットが出てきたことに注意が必要です。これらのデメリットを理事長やご家族が納得して受け入れられるかどうか、一つ一つ検証する必要があると税理士長嶋は考えます。

平成29年度改正の認定医療法人制度により、持分あり医療法人から持分なし医療法人へ移行する際に新たに出てくることになったデメリットは、次のようなものがあります。

平成29年度改正の認定医療法人制度による新たなデメリット

(1)

約10年間役員報酬は年3600万円以下に制限される可能性がある

(2)

持分なし医療法人へ移行から6年後、医療法人の経営は自由になるのか?

(3)

医療法人とMS法人との取引に公正性が求められる

(4)

医療法人の財産を理事長の財布に入れるのが難しくなった

(1)

約10年間役員報酬は年3600万円以下に制限される可能性がある

「理事及び監事の報酬は不相当に高額なものとならない支給基準を定めること」が認定医療法人の運営要件とされていますが、社会医療法人や特定医療法人においては報酬などに関して定めがあり、これらが参考になると考えられます。

社会医療法人:

不当に高額なものとならないような支給の基準を定めていること

特定医療法人:

役員一人につき年間の給与総額が3600万円を超えないこと

認定医療法人制度を利用して持分あり医療法人から持分なし医療法人に移行する場合、認定を受ける時点において認定医療法人の運営に関する要件を満たしていることが必要です。

認定医療法人として認定を受けた後3年以内に医療法人の持分を放棄して、持分なし医療法人に移行することになりますが、その移行の日から6年間、適正な医療法人の運営が確保されていることが求められます。

認定医療法人として認定を受けるための準備期間も含めると、約10年間認定要件を満たす必要があり、この間役員報酬は年3600万円を超えてはならない可能性があることに注意が必要でしょう。

(2)

持分なし医療法人へ移行から6年後、医療法人の経営は自由になるのか?

認定医療法人制度は、持分あり医療法人から持分なし医療法人へ移行後6年間、運営に関する要件を満たすことが求められます。

もし要件を満たすことができなければ、厚生労働大臣はその認定を取り消すことができ、認定が取り消された場合は医療法人に対して贈与税が課税されます。

持分なし医療法人へ移行後6年という期間が定められていますが、これは贈与税の時効が6年であることが関係していると考えられます。

認定医療法人制度を利用して持分あり医療法人から持分なし医療法人へ移行する場合、一般的には次のように解釈されています。

「6年を経過した後、認定医療法人の認定要件からかけ離れた医療法人の運営をしたとしても、医療法人に対して贈与税が課税されることはない。」

持分なし医療法人へ移行後6年過ぎれば本当に自由に医療法人の経営ができるのでしょうか?

税理士長嶋は懐疑的な見方をしています。

(平成18年医療法改正により厚生労働省は医療法人の営利性を否定)

平成26年度改正における認定医療法人の制度の創設趣旨について、厚生労働省は次のように述べています。

「医療法人の経営者の死亡により相続が発生することがあっても、相続税の支払いのための持分払戻しなどにより医療継続が困難になるようなことなく、当該医療法人が引き続き地域医療の担い手として、住民に対し、医療を継続して安定的に提供していけるようにするため」

医療法が制定されたのは昭和23年のことですが、昭和23年から平成18年の医療法改正までの約60年間の医療法の歴史的経緯を紐解いていくと、認定医療法人制度が創設された平成26年度改正・29年度改正は、厚生労働省が論点をすり替えていると税理士長嶋は感じます。

平成26年度改正・29年度改正の認定医療法人制度の裏に隠れた本来の目的は「平成18年の医療法改正において厚生労働省が医療法人の営利性を否定したがために、厚生労働省のプライドをかけて早期に持分なし医療法人へ移行させる」ということにしかなりません。

これは厚生労働省にとって必ず実行しなければならないものであり、平成26年度改正・平成29年度改正の本来の目的は、持分あり医療法人の相続税の問題を解決することではなく、何が何でも持分なし医療法人に移行させることにあるのは明白です。

(厚生労働省が医療法人の営利性を否定した理由)

では、なぜ厚生労働省は平成18年の医療法改正において医療法人の営利性を否定したのでしょうか。

平成18年の医療法改正当時、規制緩和による株式会社の医業分野参入が議論され、規制緩和を阻止することを目的として、医業分野に参入する法人の営利性を否定しました。

その結果、医療法人も営利性が否定されることになり、持分なし医療法人を原則とすることとし、平成19年4月1日以降医療法人は「持分なし」のみが設立できるとされました。それ以前から存在する医療法人は経過措置として出資持分が認められ、持分あり医療法人として存続できるとされました。

株式会社はそもそも営利を目的として存在するものですから、株式会社の医業分野参入への扉は閉じられることとなりました。

(持分あり医療法人が持分なし医療法人へ移行することの意味)

平成18年の医療法改正以降、医療法人の営利性が完全に否定されたことで、持分あり医療法人が持分なし医療法人に移行することは、医療法人の営利性を否定して公益性の高い医療法人に生まれ変わるという意思表示になるのです。

厚生労働省は医療法人の営利性を明確に否定したために、厚生労働省はプライドにかけてでも、早期にすべての持分あり医療法人を持分なし医療法人へ移行させたいのです。

認定医療法人制度の裏に隠された本来の法制度趣旨である「医療法人の営利性を否定し、公益性の高い医療法人に生まれ変わる」からすれば、認定医療法人の認定を受けて持分なし医療法人へ移行した後の6年間だけ認定要件を満たせばよいという楽観的なシナリオにはならないと税理士長嶋は考えます。

持分なし医療法人へ移行した6年後、認定医療法人の認定要件を無視して自由に営利事業を行うようなことになれば、当初の法制度の目的から外れてしまうことになり、医療法人に対して課税されるはずの贈与税を非課税とすることに不公平感が出てきます。

税の基本原則は「公平・中立・簡素」の3つとされており、課税公平の原則が崩れてしまうのです。

(持分なし医療法人へ移行した6年後、認定医療法人の認定要件を無視していいのか?)

参考までに、租税特別措置法40条をご紹介します。

(租税特別措置法40条)

個人が資産を公益法人等に寄附した場合において、その寄附が教育又は科学の振興、文化の向上、社会福祉への貢献その他公益の増進に著しく寄与することなど一定の要件を満たすものとして国税庁長官の承認を受けたときは、この所得税について非課税とする制度です。

国税庁長官の非課税承認を受けた寄附であっても、その後承認要件に該当しなくなった場合には、国税庁長官は、いつでもその承認を取り消すことができることとされ、寄附をした個人に対して所得税が課税されます。

ここで注目すべきは、国税庁長官の承認取り消しはいつでも無期限にできるため、将来にわたって課税リスクが残るという点です。

認定医療法人制度を利用した医療法人に対する贈与税非課税制度にも、この租税特別措置法40条のような無期限で認定取り消しなどの法整備が将来なされる可能性は否定できません。

当初の法制度の趣旨を逸脱して、持分がないことを悪用して一般社団法人・財団法人を相続税対策の抜け道として利用することが流行しましたが、平成30年度税制改正においてこの租税回避も封じ込められることとなりました。

認定医療法人が6年経過後に自由に役員報酬を設定したりするなど認定要件からかけ離れた医療法人運営がなされるようなことになれば、持分なし医療法人は公益性が高いとは言えなくなるでしょう。

持分なし医療法人へ移行後6年経過すれば医療法人の贈与税を非課税にするという「飴玉」に安易に飛びついてよいのかどうか、深い検討が必要だと税理士長嶋は考えます。

(3)

医療法人とMS法人との取引に公正性が求められる

「株式会社等に対し特別の利益を与えないこと」が認定医療法人の運営要件とされていますが、多くの医療法人においてMS法人(メディカルサービス法人)との取引があると考えられます。

医療法人とMS法人が単に取引をするだけでは「特別の利益を与える行為」にはならないと考えられますが、個別の事案に応じて対価の適正性など、様々な事情を勘案して総合的に判断されるものと考えられます。

医療法人の理事長家族がMS法人の代表になっているケースが多いですが、医療法人とMS法人との取引内容を精査し、場合によっては取引内容の見直しも必要になるでしょう。

(4)

医療法人の財産を理事長の財布に入れるのが難しくなった

医療法人は営利を目的としないことを前提とするために配当が禁じられており、理事長の経営努力によって医療法人に蓄積された財産を理事長のために払い戻すことができません。

そのため、医療法人に蓄積される財産を理事長個人の財布に入れるために、次の2つのケースが多いです。

・

最高税率で所得税が課税されてでも役員報酬を高額に設定している

・

遠い将来の理事長の退職時に退職金として受け取るために、今財産を受け取ることができない

多くの場合、これらが現実的な対応で、この他には医療法人とMS法人を連携させるケースもあります。

上記のような対応は、適正な役員報酬や退職金、医療法人とMS法人の取引が適正であることが前提となります。

平成29年度改正における認定医療法人制度の認定要件には役員報酬などが不当に高額にならないように支給基準を定められており、MS法人に特別の利益を与えないように定められていることが求められるようになりましたが、これらの適正性をどのように確保するのでしょうか。

持分なし医療法人に移行すれば役員報酬は年3600万円を超えてはならないと制限される可能性がありますが、理事長ご家族はこれを受け入れられるでしょうか。

もし役員報酬に年3600万円以下という制限がかけられてしまうと、将来受け取る計画であった退職金は大幅に減額されるはずです。退職金の準備として医療法人で生命保険などを活用していることが多いと思いますが、退職金計画の前提条件が崩れてしまいますので、大幅な計画の見直しが迫られるでしょう。

これまでのように持分あり医療法人であれば問題なかったことが、平成29年度改正の認定医療法人制度を利用して持分なし医療法人に移行することで、新たな課題が生まれることになります。

認定医療法人制度以前から指摘される持分なし医療法人へ移行するデメリット

持ち分あり医療法人から持分なし医療法人へ移行する際のデメリットは、平成26年度改正・29年度改正による認定医療法人制度が創設される前から指摘され続けていることですが、改めて整理しておきたいと思います。

認定医療法人制度創設以前から指摘されている持分なし医療法人へ移行するデメリット

(2)

将来的に医療法人をM&Aする場合に、理事長は対価を得られない

(3)

出資持分を生前贈与してきた場合、既に払った贈与税がムダになる

多くの持分あり医療法人は、理事長やご家族が医療法人の出資持分を有しており、それと同時に医療法人の社員になっていることでしょう。

医療法人の意思決定をするのは社員総会となっており、社員は一人一票の議決権を持ち、社員の判断で医療法人の経営に関する事項を決めていきます。

社員となるには出資持分を持っているかどうかは関係なく、出資持分の額が多ければ議決権が増えるというものでもありません。

医療法人の経営を家族がしている間は、理事長ご家族が医療法人の経営権を失う可能性はとても小さいことでしょう。ところが、社員に第三者が入っているような場合や、子ども・孫世代に医療法人が引き継がれたときには、子ども・孫世代が医療法人の経営権を確保できる保障はどこにもありません。理事長ご家族が医療法人の意思決定をする社員総会を支配できなければ、理事長を退任させられることもあり得ます。

逆の見方をすれば、社員が出資持分を有している場合に、出資持分の払い戻し請求がなされる可能性があることが出資持分を持っていることの強みとなります。医療法人の意思決定をする社員総会において、出資持分を持つ社員の意思をある程度配慮することになるためです。

このようなことから、医療法人の出資持分を有して社員になっている理事長ご家族は、事実上医療法人の経営権を持っていることになります。出資持分があり、出資持分を理事長ご家族が持っているということは、医療法人の経営権を確保するための担保となるのです。

(2)

将来的に医療法人をM&Aする場合に、理事長は対価を得られない

将来的に医療法人をM&Aする可能性がある場合は、出資持分のあり・なしが大きく影響してきます。

持分あり医療法人であれば、出資持分を評価して医療法人を第三者に売却すれば、その売却代金は理事長やご家族が受け取ることになりますが、持分なし医療法人が事業譲渡すると売却代金を受け取るのは医療法人となります。

日本の人口は将来的に減少していくのは確かなことであり、診療報酬の改定などもあり医療法人の経営も今までと同じというわけにはいかない可能性があり、将来的には医療法人のM&Aも選択肢に入ってくるかもしれません。

医療法人のM&Aの可能性があるのかどうか、より深く検討する必要があるでしょう。

(3)

出資持分を生前贈与してきた場合、既に払った贈与税がムダになる

これまで、医療法人の出資持分の相続税対策として生前贈与を選択され、贈与税を払いながらご家族に医療法人の出資持分を贈与されてきた理事長が多いと思います。

持分なし医療法人へ移行することで、出資持分対策のためにこれまで払ってきた贈与税や税理士に相談した際のコンサルティング費用などのすべてがムダになります。

一応のところ、出資持分を払い戻すことで医療法人に蓄積された財産を回収することはできますが、配当所得や譲渡所得として所得税が課税されます。

もし配当所得として所得税の最高税率55%で課税されるのであれば、贈与税を払って持分なし医療法人に移行するのと結果はあまり変わらないかもしれません。あるいは、持分あり医療法人のまま存続して出資持分に対して相続税が課税されるのと結果はあまり変わらないかもしれません。

もし、理事長ご家族以外の第三者が出資持分を有しているときは、認定医療法人に移行する前に出資持分の払い戻し請求を受け、医療法人の資金が外部に流出する可能性があることにも注意が必要でしょう。

持分なし医療法人に移行すべきなのか?

平成29年10月1日から平成32年9月30日までの3年間に認定医療法人の認定を取得することが求められる日程的なことを考えますと、認定医療法人制度を利用して持分なし医療法人になるか、あるいは、引き続き持分あり医療法人として存続するか、早急な判断が必要になります。

持分あり医療法人のままで存続する場合の相続税などのコストと、持分なし医療法人になったときのデメリットを天秤にかけて判断することになるでしょう。

ここで誤解してはならないのは、認定医療法人制度の目的は持分あり医療法人を持分なし医療法人へ移行することであり、けして医療法人の円滑な相続・事業承継を支援することではないという点です。

子ども・孫世代が医療法人の経営権を保障されているものでもなければ、理事長ご家族の財産が相続税などから守られるものでもありません。

持分なし医療法人へ移行する大前提として、医療法人の出資持分を失うことで、出資持分の払い戻しを受ける権利と医療法人の経営権を事実上失います。

認定医療法人制度を利用した場合のメリットである医療法人に対する贈与税が非課税とされる「飴玉」だけに注目して判断をするのは危険だと税理士長嶋は考えます。

医療法人に対する贈与税が非課税になるという飴玉(税制上の特典)は、あくまでも持分なし医療法人へ移行する際の判断材料の一つにすぎず、実際に持分なし医療法人に移行した後、医療法人や理事長ご家族はどうなるのか?を精査する必要があるでしょう。

例えば、次のような判断が考えられるでしょう。

医療法人・理事長

ご家族の方針 |

選択肢 |

(1) 医療法人は公益性の高い病院として地域医療に根差す |

持分なし医療法人へ移行 |

(2) 他の病院と連携する |

・ 地域医療連携推進法人へ参画 |

(3) 医療法人はこれまで通り家族経営を続ける |

持分あり医療法人のまま存続 |

医療法人の将来、MS法人の在り方、理事長ご家族の税の負担など総合的に検討することが必要でしょう。

なぜなら、いったん持分なし医療法人に移行すると、持分あり医療法人に戻れないためです。

もし、引き続き持分あり医療法人を選択する場合には、従来から課題とされている医療法人の出資持分に対する相続税が高額になることを覚悟しなければなりませんが、医療法人の出資持分に対する相続税の課題をどのようにクリアすればよいのでしょうか?

持分あり医療法人の相続税対策に限界を感じていませんか?

出資持分あり医療法人の出資持分に対する相続税の負担が大きいことは、従来から大きな課題であることは広く知られているところです。相続税の負担が大きすぎるが故に医療法人の経営が危ぶまれることを防ぐことを目的として、平成29年度改正において認定医療法人制度が拡充され、一定の要件を満たした場合には、医療法人に対して贈与税を課税しないこととされました。これにより、すべての持分あり医療法人が早期に持分なし医療法人へ移行することが期待されています。

平成29年度改正の認定医療法人制度のデメリットを検討され、それでもなお持分あり医療法人として存続することを選択した医療法人は、今後も出資持分なし医療法人へ移行しない可能性が非常に高いでしょう。それに伴い、持分あり医療法人の出資持分に対する相続税対策の必要性は従来よりも高まると考えられます。

平成29年度改正前の医療法人の出資持分に対する相続税対策といえば、次の2つしかありませんでした。

・

出資持分なし医療法人に移行する

・

出資持分あり医療法人として存続し、出資持分の評価引下げ対策を行う

平成29年度改正における認定医療法人制度を検討してもなお、持分あり医療法人として存続することを選択したのですから、出資持分なし医療法人に移行することは選択肢から外れているはずです。残された選択肢は「出資持分あり医療法人として存続し、出資持分の評価引下げ対策を行う」こと、ただ一つになろうかと思います。

税理士長嶋は、従来から知られている「出資持分の評価引下げ」は、相続税対策としてまったく意味がないと考えています。

その理由は「出資持分の評価を引き下げたところで、その効果が薄すぎる」ことにあります。

まったく意味がない出資持分の引下げ対策をしている間にも出資持分の評価は年々上がっていくことは事実であり、意味のないことに執着することで本質的な相続税の問題が大きくなっていることに気づかない可能性もあります。出資持分の評価は年々上がっていくために、時間が経過すればするほど本質的な相続税の問題も大きくなり、その課題を解決することはより難しくなります。

持分あり医療法人のまま存続することを選択された医療法人においては、まったく意味がない従来から知られている「出資持分の評価引下げ」に執着することで、医療法人の相続税対策(出資持分対策)の手詰まり感は従来から変わることはないでしょう。

税理士長嶋は、これまでのようなまったく意味がない出資持分対策ではなく、根本的に解決できる相続税対策をご提案いたします。

例えば、次のようなことが可能になります

(1)

出資持分評価引き下げのためだけに不要な不動産を購入することもなければ、不要な生命保険に加入することもない

(2)

出資持分がどれだけ高額になろうとも、不動産を売却することなく相続税を現金で一括払いすることができる

(3)

相続税を払ったとしても、相続した財産を減らさないようにすることができる

(例)

10億円の資産を相続した場合、相続税を支払った後の資産は通常5億円になってしまいますが、相続税を支払った後でも当初の10億円の資産を相続することができます。

出資持分の評価引下げは相続税対策として意味がない!

税理士長嶋は、従来から知られている「出資持分の評価引下げ」は、相続税対策としてまったく意味がないと考えています。

その理由は「出資持分の評価を引き下げたところで、その効果が薄すぎる」ことにあります。

次のような出資持分の評価引下げ対策は、従来から一般的に行われてきた古典的な対策ですが、それほど効果が期待できるものではなく、やらないよりはやったほうがマシという程度のものです。

その証拠に、出資持分の評価を引下げることに意味がないからこそ、長年にわたり多くの医療法人が出資持分対策について悩んでこられたという歴史的事実があります。出資持分の評価を引下げることに効果があるのでしたら、出資持分に対する相続税について悩む医療法人など一つもないはずです。

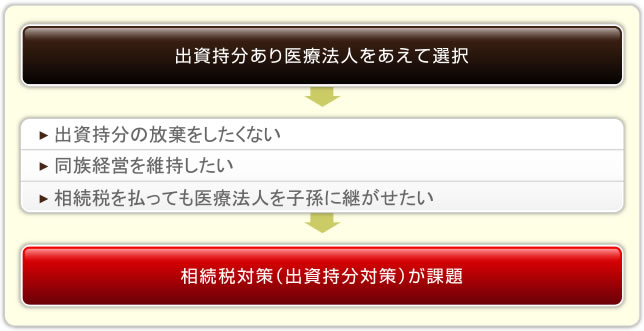

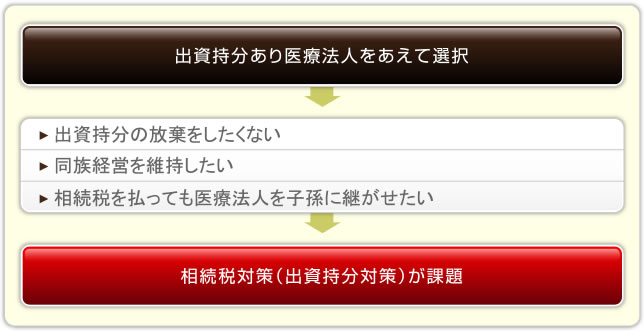

あえて持分あり医療法人のまま存続する理由

出資持分あり医療法人から出資持分なし医療法人に移行することで、次のようなメリットがあります。

・

出資持分の払い戻し請求の心配がなくなるため、医療法人の経営が安定する

医療法人の公共性と実利を目的として、持分なし医療法人に移行することを検討する医療法人もあります。

一方で、あえて出資持分あり医療法人のまま継続することを選択する医療法人もあります。

出資持分あり医療法人のまま継続する医療法人の理事長は次のようなことをお考えになっています。

・

出資持分を所有していることがオーナーシップの証であるため、出資持分を放棄できるはずがない

その他、出資持分なし医療法人に移行する際には出資持分を有する全員が出資持分を放棄することが求められ、このハードルが高いために仕方なく出資持分あり医療法人を継続されている事例もあります。

既に出資持分対策を済ませている医療法人もありますが、子ども・孫世代の相続のときのことを考えますと、出資持分を子ども・孫から次世代に引き継ぐ際にまた出資持分の問題が出てきます。

子ども・孫世代が出資持分について相続税対策が必要となる将来においては、出資持分の評価額は現在よりも10倍や20倍になっていることも考えられるため、子ども・孫世代の相続税対策のほうがむしろ大きな課題になる可能性があります。

子ども・孫世代の相続税対策が今よりも大きな課題にならないよう、医療法人の出資持分の問題を根本的に解決することができる相続税対策(出資持分対策)が「今」必要なのではないでしょうか。

残念なことに、日本は富裕層の歴史がある欧米諸国とは違い富裕層の歴史が浅いため、日本の税理士は富裕層の歴史がある欧米諸国のノウハウを持ち合わせておらず、医療法人の出資持分の問題を根本的に解決することができません。

持分あり医療法人の相続税対策を根本的に解決する

平成29年度改正における認定医療法人制度を検討した結果、出資持分あり医療法人として存続することを選択した医療法人に残された選択肢は「出資持分の評価引下げ対策」を行いながら将来の相続税の支払いに備えることになろうかと思います。

税理士長嶋は、従来から知られている「出資持分の評価引下げ」は、相続税対策としてまったく意味がないと考えています。

その理由は「出資持分の評価を引き下げたところで、その効果が薄すぎる」ことにあります。

従来の古典的な出資持分の評価引下げ対策に効果があるのでしたら、出資持分対策に悩む医療法人は一つもないはずです。出資持分対策に悩む医療法人が多いという事実が、出資持分の評価引下げは意味がない証拠になるでしょう。

持分あり医療法人の出資持分に対する相続税対策は、これまでと変わらず非常に困難を極め、ほとんどの医療法人は身動きが取れない現状がこのまま続くことでしょう。

まったく意味のない出資持分の評価引下げ対策をいつまで続けるのでしょうか?

私どもでは、これまでのようなまったく意味がない医療法人の相続税対策(出資持分対策)ではなく、根本的に解決できる相続税対策をご提案いたします。

例えば、次のようなことが可能になります。

(1)

出資持分評価引き下げのためだけに不要な不動産を購入することもなければ、不要な生命保険に加入することもない

(2)

出資持分がどれだけ高額になろうとも、不動産を売却することなく相続税を現金で一括払いすることができる

(3)

相続税を払ったとしても、相続した財産を減らさないようにすることができる

(例)

10億円の資産を相続した場合、相続税を支払った後の資産は通常5億円になってしまいますが、相続税を支払った後でも当初の10億円の資産を相続することができます。